Bonus Ristrutturazioni 50 % e 36% 2026: novità detrazioni

Guida completa e aggiornata sulla ristrutturazione dell'Agenzia delle Entrate (Detrazione fiscale 50% e 36 %). Quali sono i lavori per cui spettano le agevolazioni? Qual è l'importo massimo detraibile e quando applicare l'iva al 10%. Bonifico parlante e gli altri adempimenti richiesti.

Se stai leggendo questo articolo è perché sei alle prese con una "ristrutturazione" oppure, più semplicemente, devi realizzare un intervento edile. Magari proprio per sfruttare gli incentivi e le detrazioni messe in campo dall'Agenzia delle Entrate. Con questa guida cercherò di far chiarezza in questa giungla fatta di norme, spesso contraddittorie, sui bonus per le ristrutturazioni edilizie. Inoltre, vedremo le novità introdotte con la legge di bilancio.

Ma vediamo il tutto in dettaglio:

Indice

- In cosa consiste il bonus ristrutturazioni?

- Interventi per cui spetta il bonus ristrutturazione?

- Chi può usufruire delle detrazioni?

- Quali spese sono detraibili?

- Come pagare? bonifico parlante

- Cosa far mettere in fattura?

- Cumulabilità con altri bonus

- Interventi che non richiedono permessi, come comportarsi?

In cosa consiste il bonus ristrutturazioni?

Vediamo in cosa consistono le detrazioni fiscali bonus ristrutturazioni (art. 16.bis DPR 917/86).

Immagina di ristrutturare casa e di spendere 10.000 €. Oggi, l'Agenzia delle Entrate restituisce il 50 % (in alcuni casi il 36%) in detrazioni Irpef. Quindi, l'Agenzia, non ti verserà sul conto 5.000 € (50% di 10.000 €) ma ti restituirà la somma scalandola dalle tasse future, in più rate annuali.

Cosa accade se ho una capienza bassa e pago poche tasse?

Si ha diritto a detrarre annualmente la quota spettante nei limiti dell’Irpef dovuta per l’anno in questione. Non è ammesso il rimborso di somme eccedenti l’imposta. Quindi, qualora l'anno prossimo avessi diritto ad una detrazione di 500 € dall'Irpef, ma le tasse da pagare fossero solo di 400 €, perderesti i 100 € eccedenti.

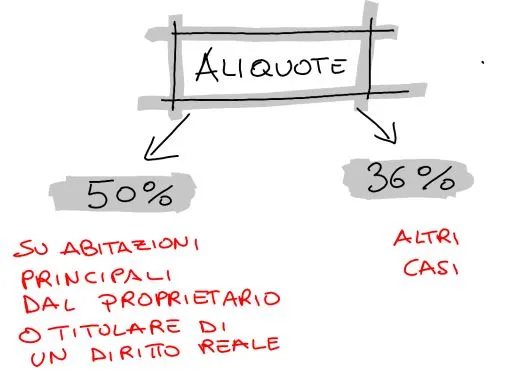

Percentuale detratta

È importante notare che l'aliquota della detrazione non è sempre del 50%. Bensì, secondo la legge di bilancio:

|

Su abitazione principale e da parte di proprietari e titolari di diritti reali |

su altri immobili e/o da parte di altri soggetti |

Massimale di spesa detraibile |

|

|

2024 |

50% |

96.000 € |

|

|

2025 e 2026 |

50% |

36% |

|

|

2027 |

36% |

30 % |

|

|

dal 2028 |

30% |

48.000 € |

|

Come vedi, l'aliquota della spesa da portare in detrazione dipende dall'anno in cui vengono liquidati i lavori (principio di cassa per i privati), dal fatto o meno che l'intervento riguardi un'abitazione principale e dal fatto o meno che le opere vengano realizzate da parte di proprietari e titolari di diritti reali.

Facciamo un esempio. Interventi realizzati nel 2025 o nel 2026 su un'abitazione principale da parte del familiare convivente del proprietario o da parte di un locatario. Il soggetto che commissiona l'opera, non essendo il proprietario o un titolare di un diritto reale sul bene (usufruttuario, nudo proprietario ecc.), nonostante intervenga su un'abitazione principale, potrà godere del solo 36%.

Vediamo ora gli interventi che ricadono nelle agevolazioni:

Per quali interventi spetta il bonus?

In edilizia, qualsiasi opera realizzata ricade in almeno uno delle categorie seguenti, elencate in ordine di "complessità":

-

- manutenzione ordinaria, ad esempio: la tinteggiatura, la sostituzione della pavimentazione e/o della ringhiera, il trattamento del parquet, la sostituzione dei sanitari, delle finestre etc.

- manutenzione straordinaria, ad esempio il frazionamento delle unità immobiliari, le cerchiature, il rifacimento dei solai ecc.;

- restauro e risanamento conservativo, ad esempio, il consolidamento, il ripristino e il rinnovo degli elementi costitutivi dell'edificio ecc.;

- ristrutturazione edilizia, ad esempio le demolizioni e ricostruzioni ecc.

- nuova costruzione.

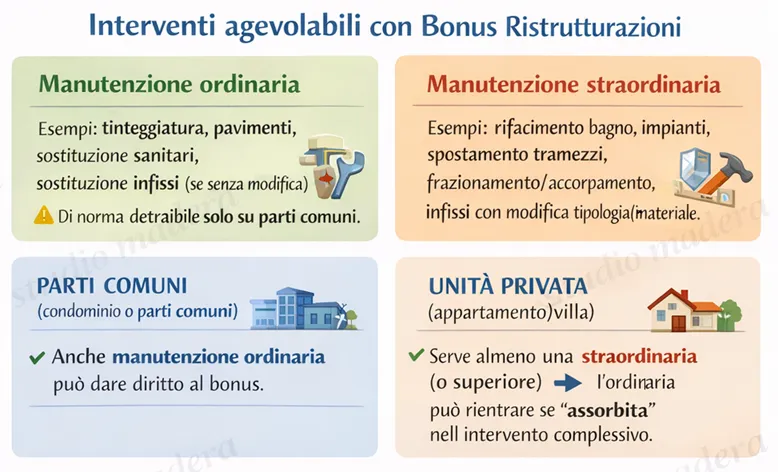

Quali interventi permettono l'accesso su parti comuni?

E' possibile accedere al bonus casa sulle parti comuni a più unità immobiliari (condominiali o meno) per qualsiasi tipologia di intervento!

Difatti, la detrazione fiscale viene concessa per interventi in manutenzione ordinaria, eseguiti singolarmente, sono detraibili solo quando le opere riguardano parti comuni (condominiali).

La detrazione spetta ad ogni condomino in base alla quota millesimale;

Quali interventi permettono l'accesso sulle parti ad uso esclusivo (appartamenti)?

E' possibile accedere al bonus casa per interventi su parti ad uso esclusivo, come gli appartamenti, realizzando almeno un'opera di manutenzione straordinaria o superiore (chiamiamola "trainante").

Le opere di manutenzione ordinaria rientrano nel bonus ristrutturazione solo se realizzate contemporaneamente ad un'opera di manutenzione straordinaria o superiore. Difatti, secondo la Circolare 13/E/2019, “gli interventi che autonomamente sarebbero considerati di manutenzione ordinaria sono “assorbiti” nella categoria superiore se necessari per completare l’intervento edilizio nel suo insieme”.

Semplificando, la manutenzione ordinaria rientra tra le opere agevolate sulle unità immobiliari ad uso esclusivo (appartamenti o ville unifamiliari), se l'intervento si configura come manutenzione straordinaria, risanamento, restauro conservativo e ristrutturazione edilizia.

Elenco interventi trainanti per accesso al bonus su appartamenti e villette esclusive

Passiamo ora agli interventi che riguardano le parti esclusive e private. Per essere detratti gli interventi devono ricadere in manutenzione straordinaria (o superiori) oppure devono prevedere l'abbattimento delle barriere architettoniche (opere per disabili).

Vediamo alcuni esempi:

|

Manutenzione straordinaria e categorie superiori (o ritenute tali da ADE) |

|

realizzazione e miglioramento dei servizi igienici (wc) |

|

Fognature: Nuova costruzione o rifacimento con dimensioni e/o percorso diversi da quello preesistente, |

|

sostituzione di infissi esterni (finestre, portefinestre, portoncini blindati, lucernari) e serramenti o persiane con serrande e con modifica di materiale o tipologia di infisso |

|

costruzione di scale interne. |

|

recinzione dell’area privata, muri di cinta o di contenimento (Nuova installazione e sostituzione di quello preesistente con altro avente caratteristiche (materiali e colori) diverse da quelle preesistenti) |

|

Cancelli esterni: Nuova realizzazione o sostituzione con altri aventi caratteristiche diverse |

|

Spostamento/ demolizione / realizzazione di muri, portanti e non portanti |

|

Apertura, chiusura, spostamento o allargamento di porte e infissi, comprese le cerchiature su muri portanti |

|

Facciate: rifacimento, anche parziale, modificando materiali e/o colori (o anche solo i colori) |

|

Rifacimento degli impianti elettrico, idrico, gas cucina, di riscaldamento, di condizionamento / climatizzazione, antintrusione (telecamere e videosorveglianza), fognario, citofonico |

|

Installazione di pannelli fotovoltaici |

|

Frazionamento, accorpamento di interi appartamenti o di qualche stanza |

|

Cambio di destinazione d'uso |

|

Termosifoni: Sostituzione con altri anche di diverso tipo e riparazione o installazione di singoli elementi |

|

Rifacimento solaio o del tetto, o rimozione amianto dalla copertura |

|

Realizzazione ascensore o scale |

|

Rifacimento bagno |

|

Abbattimento barriere architettoniche: ad esempio l'installazione di montascale o rampe |

|

Costruzione balconi e terrazze |

|

Interventi di demolizione e ricostruzione rientranti in ristrutturazione edilizia |

|

misure finalizzate a prevenire il rischio del compimento di atti illeciti: porte blindate, apposizione di grate, casseforti a muro, apparecchi rilevatori di prevenzione antifurto e relative centraline (telecamere, allarmi) |

|

interventi finalizzati alla cablatura degli edifici e al contenimento dell’inquinamento acustico |

|

interventi effettuati per il conseguimento di risparmi energetici, con particolare riguardo all’installazione di impianti basati sull’impiego delle fonti rinnovabili di energia |

|

Parapetti e balconi: Rifacimento o sostituzione con altri aventi caratteri diversi da quelli preesistenti |

|

Pensilina protezione autovetture |

|

Nuova pavimentazione esterna o sostituzione della preesistente modificando la superficie e i materiali |

|

Realizzazione nuovo vespaio aerato |

Esclusioni: interventi di nuova costruzione e caldaie a combustibili fossili

Sono esclusi dal bonus gli interventi effettuati su:

-

-

-

- immobili di nuova costruzione;

- la realizzazione di nuove piscine interrate;

- gli interventi di sostituzione degli impianti di climatizzazione invernale con caldaie uniche alimentate a combustibili fossili (metano e gpl).

-

-

Quali immobili interessa?

Il bonus casa può essere richiesto per interventi su tutte le unità residenziali.

Quindi le categorie catastali A1, A2, A3, A4, A5, A6, A7, A8, A9, A11;

Immobili a destinazione non residenziale

Sono esclusi tutti gli altri immobili a destinazione non residenziale, ad esempio: gli uffici A10, i negozi C1, i laboratori C3, le industrie D7, D8 ecc.

Immobili a destinazione promiscua

Quando gli interventi di ristrutturazione sono realizzati su immobili residenziali adibiti promiscuamente all’esercizio di un’attività commerciale, dell’arte o della professione, la detrazione spetta nella misura ridotta del 50% dell'importo detraibile.

Rientrano anche gli interventi sulle pertinenze?

Buona notizia, anche gli interventi sulle pertinenze delle case possono essere detratti. Ad esempio, la sostituzione dell'avvolgibile del garage o della cantina. Ovviamente, contemporaneamente deve essere realizzato almeno un intervento ricadente in manutenzione straordinaria.

Qual è l'importo massimo detraibile?

L’importo massimo di spesa ammessa al beneficio delle detrazioni per ristrutturazione è di euro 96.000 (IVA inclusa), sia che i lavori riguardino abitazioni principali che seconde case.

Per cui l’ammontare massimo della detrazione, nel caso di aliquota al 50%, è di 48.000 euro in 10 rate annuali (massimo 4.800 euro di detrazione all'anno). Mentre, nel caso di aliquota al 36%, è pari a 34.560 € in 10 anni.

Riprendendo l'esempio a monte (caso aliquota al 50%), in cui avevamo speso 10.000 € per la ristrutturazione. L'Agenzia delle Entrate ti scalerà dalle tasse 500 € ogni anno per 10 anni fino a raggiungere i 5.000 € (50% di 10.000 €).

Inoltre, è stato imposto, per i redditi alti (sopra i 75.000 €), un limite totale alle detrazioni in base al numero di figli.

La pertinenza di un appartamento aumenta il massimale?

Nel caso in cui intervenissi su un appartamento dotato di pertinenza, il massimale rimarrebbe pari a 96.000 €. Le pertinenze non godono di un autonomo limite di spesa.

Massimale per interventi su parti comuni

Per quanto riguarda il bonus casa è possibile detrarre fino a 96.000 € di spesa per ogni unità immobiliare.

Per parti comuni si intendono quelle riferibili a più unità immobiliari funzionalmente autonome, a prescindere dall’esistenza di più proprietari (quindi anche parti comuni di unità del medesimo proprietario).

Le parti comuni interessate sono quelle indicate dall’articolo 1117, numeri 1, 2 e 3 del codice civile:

-

-

- Il suolo su cui sorge l’edificio, le fondazioni, i muri maestri, i tetti e i lastrici solari, le scale, i portoni d’ingresso, i vestiboli, i portici, i cortili, tutte le parti dell’edificio necessarie all’uso comune

- i locali per la portineria e per l’alloggio del portiere, per la lavanderia, per il riscaldamento centrale, per gli stenditoi o per altri simili servizi in comune

- le opere, le installazioni, i manufatti di qualunque genere che servono all’uso e al godimento comune, come gli ascensori, i pozzi, le cisterne, le fognature, eccetera.

-

Le detrazioni per gli interventi realizzati sulle parti comuni degli edifici residenziali spettano a ciascun condomino in proporzione alla propria quota millesimale di proprietà o secondo diversi criteri applicabile in base agli articoli 1123 e seguenti del codice civile.

La pertinenza in un condominio aumenta il massimale?

Per lavori eseguiti sulle parti comuni condominiali, purtroppo, non vi è alcuna indicazione da parte dell'Agenzia delle Entrate relativamente alla possibilità o meno di considerare le pertinenze nel calcolo del limite di spesa agevolata. Ma per analogia con l'ecobonus e il sismabonus, potremmo ritenere che debbano essere considerate anche le pertinenze. Tuttavia, in assenza di chiarimenti, cerco di non considerarle in via prudenziale.

Chi può usufruire delle detrazioni fiscali?

Possono usufruire della detrazione tutti i contribuenti assoggettati all'imposta sul reddito delle persone fisiche (Irpef), residenti o meno nel territorio dello Stato. Ovviamente, anche se fossi residente all'estero ma non pagassi l'Irpef in Italia, la detrazione non avrebbe senso.

L’agevolazione spetta ai:

-

-

- proprietari o nudi proprietari;

- titolari di un diritto reale di godimento (usufrutto, uso, abitazione o superficie);

- locatari (affittuari) o comodatari;

- soci di cooperative divise e indivise;

- imprenditori individuali, per gli immobili non rientranti fra i beni strumentali (investimenti che l'azienda utilizza per il suo funzionamento) o merce;

- soggetti indicati nell'articolo 5 del Tuir, che producono redditi in forma associata (società semplici, in nome collettivo, in accomandita semplice e soggetti a questi equiparati, imprese familiari), alle stesse condizioni previste per gli imprenditori individuali.

-

Hanno diritto alla detrazione anche:

-

-

- il familiare convivente del possessore o detentore dell’immobile oggetto dell’intervento (il coniuge, i parenti entro il terzo grado e gli affini entro il secondo grado);

- coniuge separato assegnatario dell’immobile intestato all’altro coniuge;

- componente dell’unione civile;

- convivente more uxorio, non proprietario dell’immobile oggetto degli interventi né titolare di un contratto di comodato, per le spese sostenute a partire dal 1° gennaio 2016.

-

In questi casi, ferme restando le altre condizioni, la detrazione spetta anche se le abilitazioni comunali sono intestate al proprietario dell’immobile.

Inoltre può aderire anche il promissario acquirente, realizzando gli interventi a suo carico e a seguito di compromesso registrato entro la data di presentazione della dichiarazione dei redditi in cui si fa valere la detrazione.

Quali spese sono detraibili?

Rientrano nel bonus:

-

-

- le spese necessarie per l’esecuzione dei lavori (fornitura e posa in opera);

- spese per l’acquisto dei materiali;

- prestazioni professionali (perizie e sopralluoghi, produzione della documentazione tecnica necessaria, direzione dei lavori etc.);

- l’imposta sul valore aggiunto IVA, l’imposta di bollo e i diritti pagati per le concessioni, le autorizzazioni e le comunicazioni di inizio lavori, gli oneri di urbanizzazione;

- gli altri eventuali costi strettamente collegati alla realizzazione dei lavori e agli adempimenti stabiliti dal regolamento di attuazione degli interventi agevolati (decreto n. 41 del 18 febbraio 1998)

-

Non si possono invece detrarre le spese di trasloco e di custodia dei mobili per il periodo necessario all’effettuazione degli interventi di recupero edilizio.

Posso detrarre materiali acquistati da me stesso?

Assolutamente si. L'importante è rispettare gli adempimenti richiesti.

Posso affidare gli interventi a più imprese?

Assolutamente si.

Quali sono gli adempimenti richiesti per la detrazione?

1. Per poter richiedere la detrazione per ristrutturazione, per alcune opere, occorre presentare una pratica edilizia (CILA, SCIA, Permesso di costruire) in Comune a firma di tecnico abilitato prima dell’inizio dei lavori.

2. Oltre alla comunicazione in comune, in alcuni casi potrebbe essere richiesta la notifica preliminare all'ASL (ad esempio in caso di presenza anche non contemporanea di due imprese - non autonomi - sul cantiere).

3. Per cantieri privati il cui importo edile supera i 70000 € è necessario il durc di congruità.

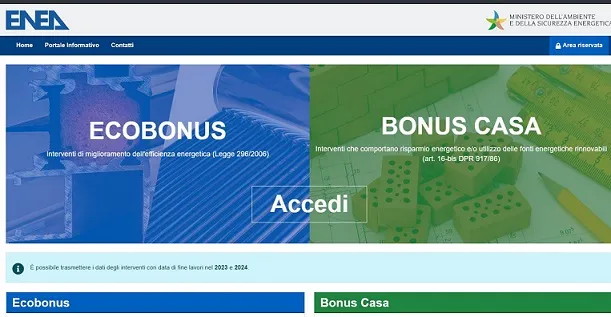

4. Per alcune opere ricadenti nel bonus ristrutturazione e nel bonus mobili, è necessario l’invio di una comunicazione all’Enea. L'invio dovrà avvenire entro 90 giorni dal termine dei lavori, in modalità telematica (sito Enea). Ho approfondito la questione in questo articolo.

5. Per le agevolazioni è necessario effettuare i pagamenti tramite specifico bonifico bancario, da richiedere esplicitamente alla propria banca (vedi paragrafo successivo).

6. La documentazione raccolta, comprese le asseverazioni a firma del tecnico incaricato, andrà poi consegnata al proprio consulente fiscale/CAF entro la data di presentazione della dichiarazione dei redditi.

Semplificando:

-

-

- accertati, con il supporto del tuo professionista di fiducia, se devi ottenere o meno una pratica comunale, una notifica ASL, un durc di congruità e/o una comunicazione enea;

- paga tutto mediante bonifico parlante;

- consegna il tutto al commercialista prima della dichiarazione dei redditi;

-

Saltando uno di questi passaggi potresti perdere la detrazione o parte di essa!

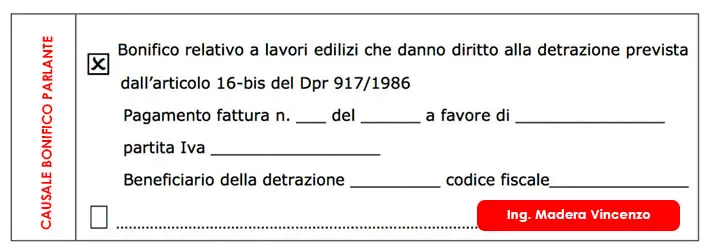

Come pagare? Bonifico parlante

Quando ti appresterai a pagare l'idraulico, il muratore, l'elettricista, caldaista, ingegnere, architetto o geometra non pagare in contanti! Occorre pagare il tutto tramite bonifico indicando precise causali. Fortunatamente molte banche hanno predisposto dei bonifici pre-compilati. Sicuramente attraverso la home-banking troverai questo servizio.

Causale bonifico bonus ristrutturazione

Lavori edilizi (articolo 16-bis del Dpr 917/1986) – Pagamento fattura n. ___ del___ a favore di ___ partita Iva ___, C.f. beneficiario detrazione_________”.

Per gli interventi realizzati sulle parti comuni condominiali, oltre al codice fiscale del condominio è necessario indicare quello dell’amministratore o di altro condomino che effettua il pagamento.

Cosa far mettere in fattura?

Ho voluto realizzare questo paragrafo in quanto la corretta descrizione della fattura è essenziale per non aver contestazioni dall'Agenzia delle Entrate, anche se non ci sono obblighi specifici da parte dell'Agenzia delle Entrate.

Gli elementi essenziali sono: tipo di opera (manutenzione straordinaria, ordinaria, risanamento, ristrutturazione), descrizione intervento, localizzazione dell'immobile (indirizzo ed estremi catastali) ed eventuale numero di protocollo della pratica edilizia (se presente).

Vediamo un esempio:

Descrizione

"Opere di manutenzione straordinaria eseguite presso l'immobile sito in via Roma 14 Firenze distinto al NCEU al foglio xx p.lla xx sub x consistenti nella demolizione di un tramezzo di cui alla CILA n°XXX del 202X."

Posso pagare con carta di credito, bancomat, assegni, contanti o bonifico ordinario?

Assolutamente no! Pena perdita dell'incentivo. Occorre liquidare tutte le spese tramite bonifico per agevolazioni.

Posso realizzare più bonifici per la stessa fattura?

Assolutamente si! Nessun limite in tal senso

Altro argomento da chiarire è l'IVA a cui vengono assoggettati i materiali e le prestazioni in una ristrutturazione:

Quale IVA si applica in caso di ristrutturazione?

L'Agenzia delle entrate, per favorire ulteriormente la riqualificazione del patrimonio immobiliare uso residenziale, ha ridotto l'iva da pagare su beni e servizi.

In particolare, si pagherà con:

-

- IVA al 4%: tutti i lavori che hanno come obiettivo l’eliminazione delle barriere architettoniche (messa a norma di un ascensore, installazione di servoscala montascale, abbattimento di gradini per la sostituzione con scivoli dei gradini, installazione rampe);

-

- IVA 22%:

- gli onorari dei professionisti eventualmente coinvolti nei lavori;

- acquisto di beni finiti, quando è diretto, da parte del committente, presso il negozio o il deposito di materiali edili.

- IVA 10%:

-

- prestazioni di servizi (manodopera) relativi a interventi di manutenzione, ordinaria e straordinaria;

- beni, solo se la relativa fornitura è posta in essere nell'ambito del contratto di appalto. Quindi, l'aliquota agevolata al 10% dei beni, sarà applicata solo se questi prodotti saranno inclusi all'interno del contratto di appalto che il committente stipulerà con l'impresa. L'impresa, in questo caso, acquisterà i prodotti dal fornitore (mattonelle, pavimenti, sanitari, etc) con l'IVA al 22% e poi applicherà al committente l'IVA al 10% (andando quindi in "credito d'IVA" nei confronti dello Stato);

- IVA 22%:

L'iva al 10%, se acquisti direttamente tu, puoi ottenerla solo se i tuoi lavori ricadono in restauro, risanamento conservativo o ristrutturazione edilizia. Non in manutenzione straordinaria. Chiedi al tuo progettista!

Quale IVA si applica in caso di ristrutturazione sui beni significativi?

Discorso a parte, qualora l’appaltatore fornisca beni di valore significativo:

- ascensori e montacarichi;

- infissi esterni (finestre e portefinestre) ed interni (porte e portoni);

- caldaie (a condensazione e non; a metano, GPL o pellet);

- video citofoni;

- apparecchiature di condizionamento e riciclo dell’aria;

- sanitari e rubinetterie da bagno;

- impianti di sicurezza;

In questo caso, il 10% si applica ai predetti beni soltanto fino a concorrenza del valore della prestazione considerato al netto del valore dei beni stessi.

Vediamo un esempio: Costo totale dell’intervento 10.000 euro, di cui 4.000 euro è il costo per la prestazione lavorativa, 6.000 euro è il costo dei beni significativi (per esempio, rubinetteria e sanitari).

L’Iva al 10% si applica sulla differenza tra l’importo complessivo dell’intervento e il costo dei beni significativi: 10.000 - 6.000 = 4.000. Sul valore residuo degli stessi beni (pari a 2.000 euro) l’Iva si applica nella misura ordinaria del 22%.

Cumulabilità con altri bonus

Un'alternativa al bonus casa è l'ecobonus Che ti consiglio di sfruttare solo in alcuni casi, tra cui lo sforamento dei 96.000 € di massimale del bonus casa.

Difatti, se dovessi sforare i 96.000 €, potresti considerare massimali di spesa per il risparmio energetico che variano in base alla tipologia di intervento. L’ammontare massimo della detrazione parte dai 30.000 € per gli impianti termici fino ai 60.000 per il cappotto, gli impianti solari e la sostituzione degli infissi. Addirittura, raggiunge i 100.000 euro nel caso di interventi più consistenti sull'intero immobile. Ho trattato l'argomento in dettaglio nell'articolo relativo all'.

IMPORTANTE: La detrazione su una fornitura o posa non è cumulabile con altre agevolazioni fiscali previste per i medesimi interventi da altre disposizioni di legge nazionali. Sono cumulabili i massimali ma realizzati su lavorazioni diverse!

In pratica, gli infissi possono essere detratti o come bonus ristrutturazione o come ecobonus. Se scegliessi di portare il detrazione gli infissi tramite ecobonus, potresti sfruttare gli altri 96.000 € di bonus casa per altre lavorazioni anche contemporanee.

Inoltre, aderendo al bonus ristrutturazione avrai diritto in automatico anche al bonus mobili!

Se gli interventi sono agevolabili ma non richiedono permessi, cosa devo fare?

I Comuni creano confusione. Partiamo da un dato certo: secondo l'art. 6 del testo unico sull'edilizia DPR 380/01, la manutenzione straordinaria necessita di una comunicazione al Comune di inizio lavori, detta Cila, asseverata da un professionista. Ma ad esempio, opere come il rifacimento del bagno o dell'impianto elettrico, ricadono in manutenzione straordinaria, ma molti comuni non richiedono che si presenti tale pratica.

Nel caso in cui la normativa non prevede alcun titolo abilitativo, secondo l'Agenzia delle entrate, il contribuente deve realizzare una autocertificazione sostitutiva di atto notorio in cui indicare la data di inizio dei lavori e attestare che gli interventi realizzati rientrano tra quelli agevolabili, da conservare in caso di accertamenti:

Sul tuo immobile, potrebbero esserci più comproprietari. Come dovrai comportarti:

A chi spetta la detrazione in caso di più proprietari (comproprietà)?

La detrazione Irpef per le spese di ristrutturazione edilizia spetta a chi effettua il pagamento mediante bonifico parlante.

Come accennato in precedenza, questo soggetto deve essere titolare di un diritto reale sull'immobile.

Il soggetto, possessore o acquirente, anche di una porzione di unità abitativa, potrà beneficiare interamente dell’agevolazione, purché sia colui che sostenga la spesa e che sia intestatario delle fatture.

Se la spesa per i lavori di ristrutturazione è sostenuta da più soggetti, dovranno essere indicati nome, cognome e codice fiscale delle persone interessate alla detrazione fiscale.

Attenzione, se la fattura e il bonifico fossero intestati a un solo soggetto, ma le spese di ristrutturazione fossero state sostenute da entrambi, la detrazione spetterebbe anche al soggetto non indicato nei predetti documenti, a condizione che nella fattura sia annotata la percentuale di spesa da quest’ultimo sostenuta. Ad esempio, Mario Rossi spesa sostenuta 30%, Claudia Verdi spesa sostenuta 70%.

Per gli interventi realizzati sulle parti comuni condominiali, sarà necessario indicare il codice fiscale del condominio e quello dell’amministratore o di altro condomino che effettua il pagamento.

Inoltre, per poter accedere alle detrazioni occorre effettuare i pagamenti seguendo determinate regole:

Sconto in fattura e cessione del credito

Su tutte le spese sostenute per la ristrutturazione, in alternativa alla detrazione, potresti richiedere all'impresa lo sconto in fattura. Cosa significa? L'impresa ti anticiperà i soldi che recupererà come creditore d'imposta. In pratica, l'impresa, diventando creditore d'imposta, è come se avesse pagato anticipatamente le tasse allo Stato, il quale negli anni stornerà le imposte anticipate.

Oppure potresti cedere il credito ad altri soggetti, come le banche.

Tuttavia, non puoi sfruttare tali alternative per i nuovi cantieri. Con il decreto-legge 11/2023, potrai beneficiare dello sconto in fattura e della cessione del credito solo qualora avessi già avviato l'iter autorizzativo comunale (CILAS, CILA, SCIA o Permesso di costruire) prima del 17 febbraio 2023 e siano state sostenute delle spese, documentate da fatture, per lavori già effettuati (DL 39/2024).

Visto di conformità e congruità dei prezzi

Tramite il Decreto Antifrodi del 12 novembre 2021, nel solo caso di cessione del credito o sconto in fattura, il governo ha reso obbligatoria la congruità dei prezzi e il visto di conformità per il bonus ristrutturazione. Questo significa che, prima di iniziare i lavori, un tecnico da te incaricato dovrà, sulla base dei prezzari in uso, valutare qual è la cifra esatta che potrai detrarre o cedere. Inoltre, avrai bisogno di un CAF o un commercialista il quale verifichi che la documentazione da te fornita permetta l'accesso all'incentivo, apponendo un visto di conformità.

Se avessi bisogno di un preventivo o di una consulenza personalizzata contattaci.

Spero che l'articolo ti sia stato utile, a presto, Vincenzo.